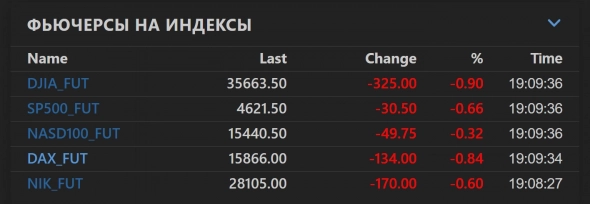

Новости рынков |📉 Американские фондовые индексы снижаются после выхода отчётности крупнейших банков

- 14 января 2022, 19:20

- |

Основная причина падения — рынок разочарован отчётностью ведущих банков США за IV квартал:

👉 Крупнейший банк США JP Morgan сообщил о прибыли на акцию на уровне $3,33, что выше консенсус-оценки аналитиков на уровне $3,01. Чистая прибыль сократилась с $12,1 до $10,4 за аналогичный период прошлого года. JPM ожидает чистый процентный доход 2022 г. на уровне $50 млрд, что ниже ожиданий рынка в $55,7 млрд

👉 Чистый процентный доход Citigroup составил $10,82 млрд, выше консенсуса в $10,41 млрд, а вот выручка глобального подразделения потребительского банка снизилась на 6%, до $6,9 млрд; выручка инвестбанка выросла на 43%, до $1,8 млрд

👉 Лидирующий ипотечный банк США Wells Fargo сообщил об EPS на уровне $1,38 и чистой прибыли $5,75 млрд — выше ожиданий в $1,11 и $4,5 млрд. Рентабельность собственного капитала (ROE) выросла с 6,6% до 12,8%. Однако банк предупредил, что восстановление не будет линейным. Чистый процентный доход сократился на 1%. WFC до сих пор работает под $2 трлн ограничениями ФРС, спровоцированными скандалом с открытием фиктивных счетов

- комментировать

- Комментарии ( 0 )

Новости рынков |📉 Акции банка Wells Fargo упали на 5% из-за претензий регуляторов

- 02 сентября 2021, 16:45

- |

👉 Регулирующие органы США предупредили Wells Fargo о возможных новых штрафах

👉 Управление валютного контроля (OCC) и Бюро финансовой защиты потребителей (CFPB) сообщили банку, что разочарованы темпами выплат компенсаций жертвам скандалов пятилетней давности, связанных с фальшивыми счетами клиентов

👉 Они также не удовлетворены его прогрессом в отношении улучшения корпоративного управления и контролем над рисками в банке

👉 Скандал уже обошелся банку в более чем $5 млрд, и не исключено, что регулирующие органы могут наложить на банк новые штрафы или ввести другие санкции

👉 В сентябре 2016 года Wells Fargo оказался в центре скандала. Тогда стало известно, что сотрудники кредитной организации открыли около 3,5 млн фальшивых счетов на имена клиентов без их разрешения для того, чтобы искусственно достичь внутренних целей по продажам

👉 Нарушения были также найдены в других ключевых направлениях бизнеса, таких как ипотека и автокредитование

( Читать дальше )

Новости рынков |S&P 500 вырастет еще на 8% до конца 2021 года - Wells Fargo

- 25 августа 2021, 09:50

- |

👉 Wells Fargo ожидает, что сезон выдающейся корпоративной отчетности в США увеличит индекс S&P 500 еще на 8% до конца года

👉 Повышая целевое значение для индекса S&P 500 до 4825 пунктов, аналитик Wells Fargo Кристофер Харви добавил, что компании S&P 500 увеличили свои прогнозы прибыли на акцию на 21%и эта тенденция не показывает никаких признаков ослабления

👉 87% компаний из списка S&P 500 превзошли прогнозы по прибыли за второй квартал, что является самым высоким показателем за всю историю наблюдений

👉 Ошеломляющий рост корпоративных прибылей и мягкая денежно-кредитная политика ФРС помогли фондовым индексам США достичь новых максимумов после краха, вызванного коронавирусом в прошлом году

( Читать дальше )

Новости рынков |ФРС сняла ограничения с крупнейших американских банков - в ответ они резко увеличили дивиденды

- 29 июня 2021, 10:39

- |

После прохождения стресс-тестов, ФРС сняла ограничения с крупнейших американских банков по дивидендам и buyback-ам

Вчера 5 из 6 крупнейших банков резко повысили дивиденды. Некоторые также объявили новые buyback-и:

- Goldman — ежеквартальный дивиденд = $2 (пред $1.25). Текущий buyback — без изменений

- Morgan Stanley — ежеквартальный дивиденд = $0.7 (пред $0.35). Анонсировал новый buyback — до $12 млрд в теч 12 месяцев

- JPMorgan — ежеквартальный дивиденд = $1 (пред $0.9). Текущий buyback — без изменений ($30млрд ).

- BofA — ежеквартальный дивиденд = $0.21 (пред $0.18). Текущий buyback — без изменений ($25млрд )

- Wells Fargo — ежеквартальный дивиденд = $0.2 (пред $0.1). Анонсировал новый buyback — до $18 млрд в теч 12 месяцев

- Citi ничего не делал, (ежеквартальный дивиденд оставлен на уровне $0.51). Банк заявил о возможности увеличения дивидендов в будущем

Новости рынков |📉Вчера произошел крупнейший обвал акций банковского сектора США

- 18 июня 2021, 11:46

- |

Обвал произошел на фоне заседания ФРС и слабых банковских данных в США в последнее время. Ставки не будут поднимать в ближайшее время, а значит, прибыль банков не будет расти.

Главный инвестиционный стратег SlateStone Wealth LLC в Нью-Йорке, Роберт Павлик:

ФРС не будет действовать, вероятно, до конца 2023 года, и как вы видите, банковский сектор находится сейчас под давлением. Акции, которые выиграют от более высоких процентных ставок, распродаются

Акции крупнейших банков США обвалились в четверг, так как доходность казначейских облигаций США упала, а инвесторы с нетерпением ждали своих следующих квартальных отчетов о прибылях и убытках после заседания FOMC

Глава отдела торговли Keefe, Bruyette & Woods Дж. Грант, удивленный масштабами распродажи, указывает на слабость роста кредитов и торговли в начале недели:

Вы убрали с дороги ФРС, и теперь следующей целью будет прибыль. В связи с тем, что руководство крупных банков сообщает о снижении роста кредитов и сокращении торгов, инвесторы немного нервничают по поводу того, что квартальная отчетность будет хуже, чем ожидалась

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс